Українці все частіше беруть мікрокредити, в першу чергу на базові потреби для життя. За 2023 рік громадяни підписали у 1,5 рази більше договорів, ніж у 2022 році, однак значно менше, ніж у 2021. Також суттєво збільшився загальний розмір заборгованості за мікропозиками. Детальніше про ситуацію на ринку розглянемо далі.

Спочатку нагадаємо, що мікрофінансова організація — це небанківська установа, яка зазвичай видає позики невеликого обсягу на короткий термін (у середньому 10-20 діб), рідше пропонує інші послуги, такі як страхування, зберігання коштів тощо. Сьогодні більшість МФО пропонують кредити онлайн, однак готівкові позики також залишаються досить актуальними.

Згідно з результатами соціологічного дослідження «Споживче мікрокредитування в Україні під час воєнного стану», проведеного наприкінці 2023 – на початку 2024 року Асоціацією українських банків, дослідницькою компанією «Рісерч.Юей» та Інститутом соціології НАН України, послугами мікрофінансових організацій (МФО) користуються майже 13% дорослого населення України. Від початку повномасштабного вторгнення попит на мікрокредити суттєво зріс, переважна кількість споживачів беруть займи, щоб «дожити до зарплати».

Детальний огляд ринку МФО

У 2023 році укладено 8,24 млн договорів по мікрокредитам на загальну суму 40,62 млрд грн. Суми та кількість мікропозик постійно зростають, проте все ще менші за показники напередодні повномасштабного вторгнення. За словами аналітиків, стверджувати про зубожіння українців від початку повномасштабної війни зарано. Попри зростання у 1,5 рази за рік, кількість мікропозик все ще становить понад половину від обсягів 2021 року.

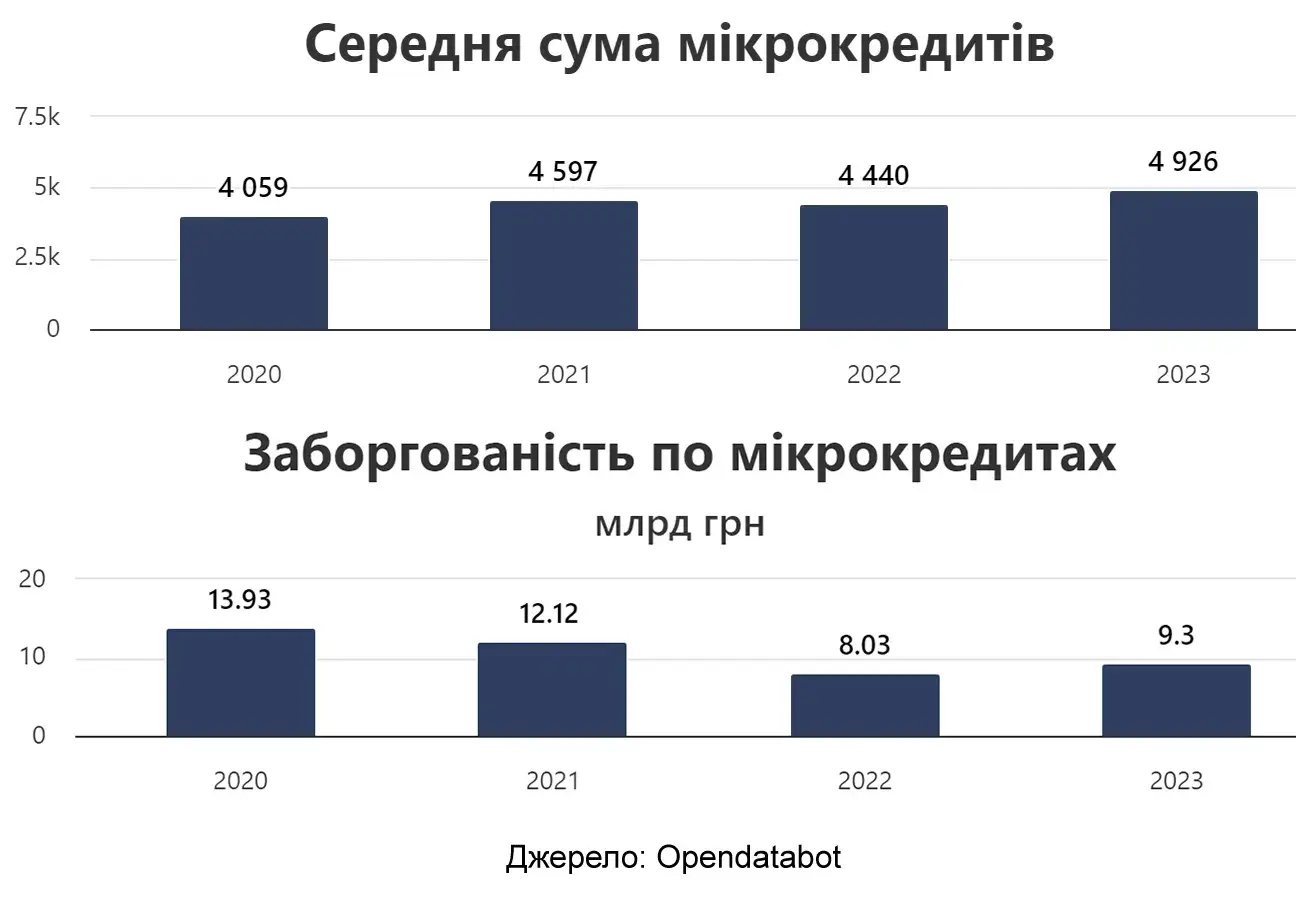

У середньому за 2023 рік українці брали близько 700 тис. мікрокредитів на місяць. Середня сума мікрокредиту становила 4 926 грн, що на 7% більше, ніж у 2021 році. Заборгованість українців за мікрокредитами за останній рік зросла на 16% та становить 9,3 млрд грн. Якщо впродовж 2022 року заборгованість зменшувалася щоквартально і сягнула найменшого показника — 8,03 млрд грн станом на 1 січня 2023 року, то протягом трьох кварталів 2023 року вона кожного кварталу зростала і лише наприкінці року зменшилася — на 144 млн грн.

У цілому банківськими кредитними пропозиціями користуються близько 70% населення, а серед користувачів МФО ця частка суттєво більша і становить майже 90%. Найпопулярніші — «Кредитні кошти на банківській картці» та «Розстрочка».

Переважна більшість користувачів використовує кредитні кошти, щоб задовільнити щоденні потреби: загалом по ринку — 55%, серед користувачів МФО — 64%. Близько половини (48%) користувачів МФО відзначають, що потреба в кредитних коштах суттєво зросла під час воєнного стану. 23% опитаних користувачів МФО стверджують, що така необхідність з’явилася вперше під воєнного стану (загалом на ринку — 16% опитаних зазначили те саме). Лише 3% опитаних відповіли, що зовсім відмовилися від оформлення мікрокредитів.

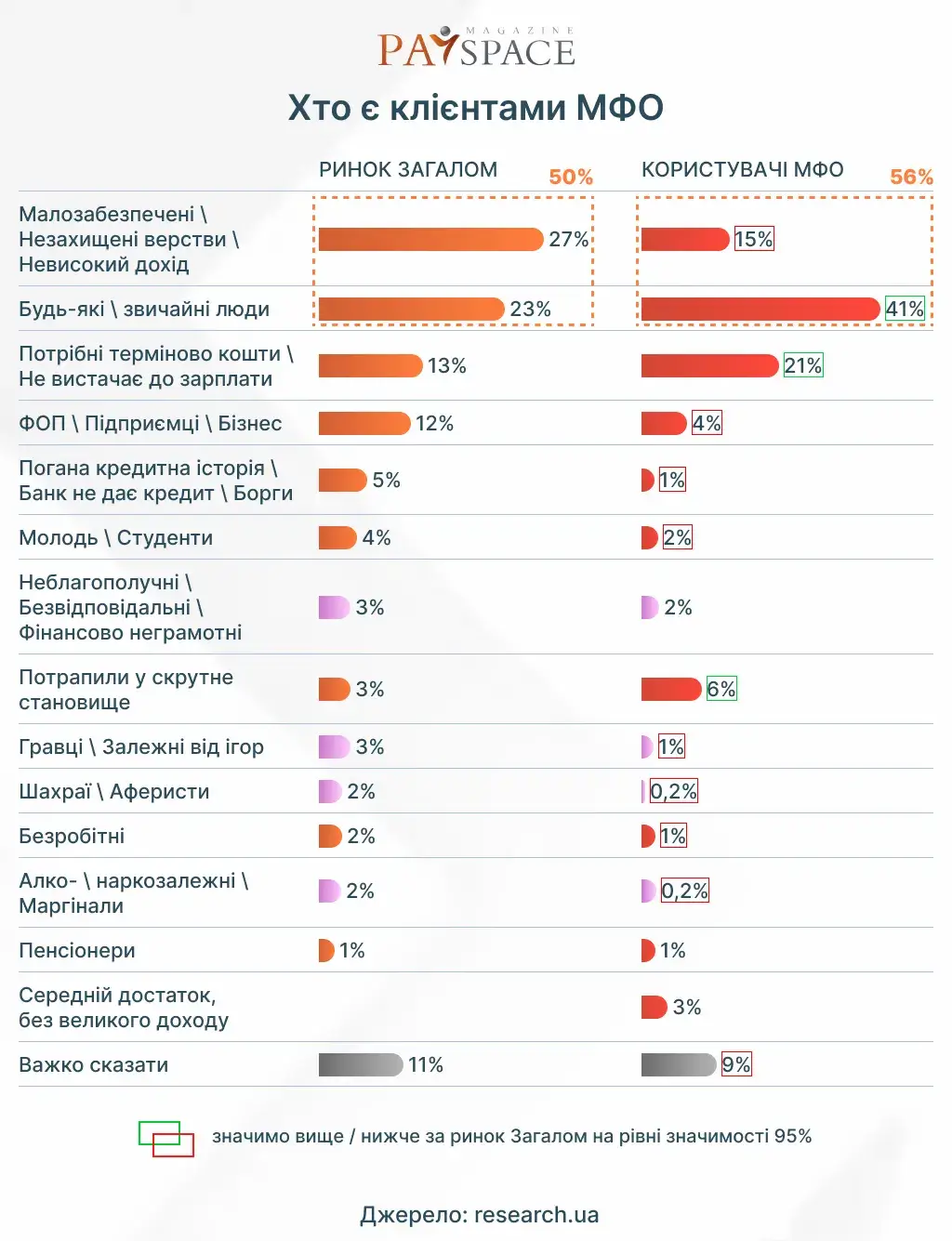

Узагальнений образ клієнта МФО — звичайний громадянин з невисоким доходом, або людина, яка терміново потребує кошти. Дуже незначна частина опитаних вважає, що послугами мікрофінансових організацій користуються маргінали, шахраї чи залежні люди.

На думку опитаних, за кредитами в МФО (а не в банки) люди звертаються тому, що це швидше, простіше та не потребує додаткових складних перевірок. Навіть люди з поганим кредитним рейтингом можуть отримати гроші.

Переважна більшість користувачів МФО беруть мікрокредити, щоб «дожити до зарплати» (67%). Це значно вища цифра, що фіксувалася до повномасштабної війни (42%). До 24 лютого 2022 року в 2 рази більше людей брали гроші на відпочинок або відпустку. Близько третини зазначають, що взагалі не користувалися кредитними пропозиціями до 2022 року.

Частка позичальників, які беруть кредит із метою забезпечення щоденних потреб в очікуванні наступної зарплати, збільшилася з 42% (до 2022 року) до 67%, свідчать результати соціологічного дослідження впливу війни на мікрокредитування в Україні на замовлення Асоціації українських банків (АУБ).

Другим за популярністю цільовим призначенням кредиту є оплата лікування або купівлі медикаментів – 31% (+16 процентних пунктів (п.п.) до показників до 2022 року). Третє місце посіли витрати на ремонт житла та автомобіля – 19% (+7 п.п.).

Слідом за ними найпопулярнішими причинами оформлення мікропозик виявилися платежі за комунальними послугами — 17% (+8 п.п.), купівля одягу та взуття – 15% (+7 п.п.).

Потреби за більшістю інших статей збільшилися або залишилися на колишньому рівні, тоді як частота оформлення мікрокредиту з метою відпустки впала відразу вдвічі — з 10% до 2022 року до 5%.

Частіше всього мікрокредити люди беруть один-два рази на місяць, або навіть частіше. 46% респондентів кажуть, що під час воєнного стану стали звертатися за кредитами частіше і 13% взяли вперше кредит саме під час повномасштабної війни.

Цікаво, що в нічний час люди за мікрокредитами майже не звертаються (лише 2% опитаних). При цьому навіть серед цих 2% гроші беруться на щоденні потреби.

60% опитаних мають від одного до трьох активних мікрокредита і 70% користується послугами 1-3 МФО. Головна причина цього — гостра нестача грошей (61%). Тобто сума одного кредиту, частіше за все, занадто мала, щоб покрити всі необхідні витрати.

Серед найчастіших причин вибору саме мікрофінансових організацій, а не банків, користувачі зазначають: «швидкість оформлення кредиту», «можливість оформлення кредиту онлайн» і «миттєвий переказ грошей».

Основні фактори вибору МФО — відсоткова ставка, максимальний розмір кредиту та графік платежів. Після повномасштабного вторгнення лише 20% користувачів змінили фактори вибору постачальника мікрокредитів і здебільшого це стосується розміру відсоткової ставки.

Близько 30% опитаних не бачать ніяких ризиків у отриманні мікрокредиту. Інші ж споживачі серед найбільших ризиків називають неспроможність вчасно повернути борг, а також підвищення відсотків у разі прострочення. 40% респондентів погашали кредит із запізненням. Із них понад 40% просто заплатили більше, а 30% були змушені домовлятися з МФО щодо пролонгації або інших поступок.

Близько 80% опитаних згодні з твердженням, що електронний кредитний договір володіє такою ж юридичною силою, як і паперовий. Майже 70% зазначили, що дізнатися умови, на яких видається кредит, досить просто, а також ці умови розписані зрозуміло.

Значна частка клієнтів МФО задоволені сервісами (83% повністю або скоріш задоволені). Близько 75% людей готові рекомендувати мікрофінансові установи, де частіше за все отримують кредити.

Що стосується покращення послуг МФО, споживачі в першу чергу пропонують понизити відсоткову ставку (54%), а також хочуть бачити більше знижок, бонусів та акцій (11%). Ще важливим є період кредиту — 6% опитаних були б раді, аби його збільшили. Лише 8% респондентів повністю задоволені сервісами мікрофінансових установ. Ще 12% не змогли нічого запропонувати для покращення роботи МФО.

Мікрокредитні пропозиції докорінно змінили спосіб доступу людей до фінансових ресурсів. Вони дозволяють позичальникам отримувати гроші на рахунок протягом декількох хвилин без довгої паперової тяганини та зайвих проблем. Це зумовлює високу популярність МФО серед українців.