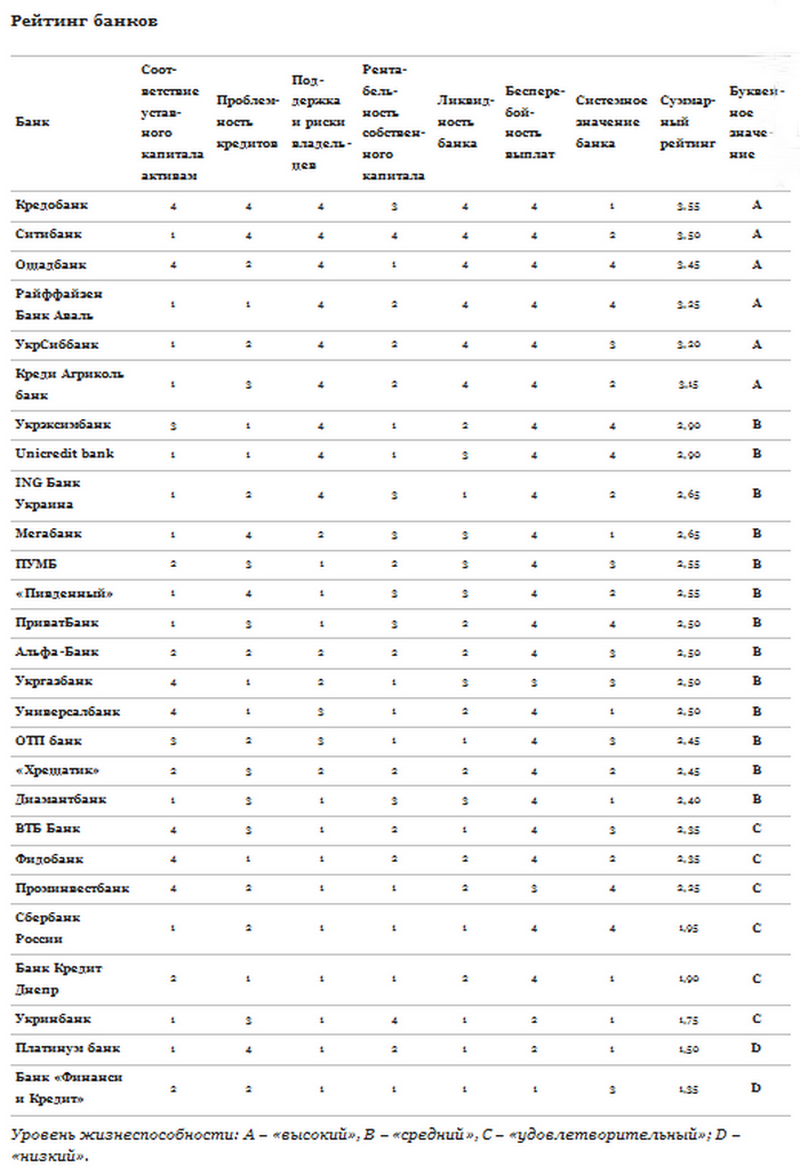

Последние полгода продолжалась чистка банковской системы от неплатежеспособных банков. За время, прошедшее от публикации последнего рейтинга банков от Forbes, под временную администрацию Фонда гарантирования вкладов попали такие немаленькие финансовые учреждения, как Дельта Банк (рейтинг на 1 января 2015 года – «D» – низкий уровень жизнеспособности), Златобанк («D»), «Финансовая Инициатива» («D»), «Киевская Русь» («C»). Все они занимали нижнюю треть рейтинговой таблицы, что подтверждает: методика Forbes позволяет прогнозировать вероятность банкротства.

При подготовке рейтинга мы используем традиционные финансовые показатели, среди которых индикаторы ликвидности, рентабельности, капитализации, а также учитываем качественные факторы бесперебойности платежей, поддержки акционеров и рисков стран их происхождения.

Точка минимума

Банковская паника, которая нанесла большой, а порой непоправимый ущерб украинским банкам, постепенно стихает. НБУ начиная с апреля отчитывается о восстановлении прироста гривневых депозитов населения, отмечая, что объемы валютных вкладов продолжают снижаться. Как следствие, за первое полугодие депозитный портфель в национальной валюте остался практически неизменным (-1,8%), а в иностранной валюте похудел на 19,5%.

Нынешние клиенты относятся к банкам весьма настороженно: мало кто желает повторить судьбу вкладчиков, которые ждут подачку от Фонда гарантирования вкладов или обивают пороги банковских отделений, чтобы извлекать собственные долларовые депозиты по одной купюре в сутки.

По данным агентства Thomson Reuters

С другой стороны, депозитные ставки находятся на максимальных уровнях. Средневзвешенная гривневая ставка UIRD по годовым срочным вкладам составляет более 21%, за долларовые депозиты банки в среднем обещают почти 9% годовых, по вкладам в евро – 8%.

В результате низкого доверия к финансовой системе, стерилизационной политики НБУ и высокой инфляции большинству банков трудно снижать процентные ставки по депозитам. Такую роскошь могут себе позволить лишь немногие надежные финансовые институты с хрошей репутацией, притоком вкладов и доступом к зарубежному финансированию.

Не удивительно, что украинский вкладчик испытывает соблазн на свой страх и риск снова связаться с банками, поскольку без развитого фондового рынка сложно найти лучшую альтернативу для размещения сбережений. При этом внимание клиентов к финансовой надежности выбранных банков становится гораздо более пристальным.

Как свидетельствует опыт последних лет, открывать депозит желательно только после комплексной оценки финансовой отчетности, репутации и структуры собственности банка.

Лидеры и аутсайдеры рейтинга

Количество банков, отобранных для участия в рейтинге Forbes, сократилось до 27 с 32 в прошлом выпуске. Рейтинг покинули четыре финучреждения из первой и второй группы по классификации НБУ, которые были признаны неплатежеспособными, а также банк-зомби «Родовид», который глава Нацбанка Валерия Гонтарева в комментариях для СМИ называет «каким-то недоразумением».

Отрейтингованные финансовые учреждения контролируют 86% активов банковской системы Украины, а точнее ее платежеспособного сегмента.

Рейтинг жизнеспособности банков за первое полугодие 2015-го продолжают возглавлять польский Кредобанк и американский Ситибанк, которые второй раз подряд вошли в группу «А» (высокий уровень жизнеспособности).

Высоким позициям данных банков, несмотря на системные потрясения, способствует существенный уровень поддержки со стороны материнских холдингов, а также попутный для американских и польских инвестиций вектор политического движения страны. В то же время данные банки отличаются от других низким уровнем проблемности кредитов и положительной рентабельностью.

Ситибанк, который в Украине специализируется исключительно на инвестиционно-корпоративном банкинге, может похвастаться высокой ликвидностью. Кредобанк, хотя и работает в ритейле, предлагает клиентам относительно низкие процентные ставки ввиду хороших индикаторов финансового состояния.

Решив проблемы с погашением еврооблигаций путем реструктуризации, к лидерам в группе «А» присоединился государственный Ощадбанк. Банк удерживает высокие позиции благодаря существенной поддержке со стороны министерства финансов и Нацбанка, а также высокому системному значению. Таким образом, ожидаемые трудности с выплатами долга по еврооблигациям не повлияли на погашение обязательств перед вкладчиками.

Крупные «дочки» западных финансовых холдингов − Райффайзен Банк Аваль, УкрСиббанк и Креди Агриколь банк, несмотря на низкий уровень уставного капитала и отрицательную рентабельность, традиционно показали хорошее сочетание остальных показателей финансовой устойчивости, которые и вывели их на высокие позиции в рейтинге. Фиксация убытков за последние 12 месяцев не должна вводить в заблуждение клиентов, ведь это свидетельствует о способности банка сформировать достаточные резервы, которые, снижая его доходность на бумаге, де-факто защищают банк от потерь по проблемным кредитам.

В группу «B» также попали дочерние банки европейских холдингов: Unicredit Bank (Италия), ИНГ Банк Украина (Нидерланды), ОТП Банк (Венгрия), Универсал Банк (Греция). Средним уровнем финансовой устойчивости также отличаютсяь Укрэксимбанк и Укргазбанк с государственной капиталом, частные Мегабанк, ПУМБ, «Пивденный», ПриватБанк, Альфа-Банк, «Хрещатик».

Группа «С» с удовлетворительным уровнем жизнеспособности состоит из отечественных и российских банков, у которых оказалось менее благоприятное сочетание финансовых показателей надежности, низкий уровень поддержки акционеров или же более высокое давление политических рисков.

В группе «D» в этот раз оказались два банка − Платинум Банк и «Финансы и Кредит».

Низкая платежная дисциплина последнего ни у кого не вызывает сомнений. Валерия Гонтарева заявила, что Константину Жеваго дается время для вывода банка из кризиса − до конца лета. При этом банк «Финансы и Кредит» закончил первое полугодие с убытком 1,8 млрд гривен.

Платинум Банк явно находится в лучшем положении. Однако к его низким финансовым показателям добавляются жалобы от клиентов на финансовых форумах по поводу медленной скорости возврата валютных депозитов.

Представители банка не отрицают наличие проблемы, объясняя ее сложностями с валютой на уровне всей страны, ажиотажным спросом на доллар, невозвратом валютных кредитов и результатом введения ограничений на покупку валюты, предусмотренных постановлением НБУ №354. В сложившихся обстоятельствах банк предлагает клиентам альтернативные пути урегулирования ситуации в индивидуальном порядке, уверяют в Платинум Банке.

Похожая ситуация с массовыми онлайн-жалобами на лимитированное возвращения валютных вкладов наблюдается в Укринбанке − ближайшем соседе группы D. В ответ на редакционный запрос в банке отметили: «Возможны единичные случаи обращения одновременно большого количества клиентов в отдельные региональные отделения, что может привести к ограничению выдачи валюты, чтобы удовлетворить потребности всех клиентов. Чтобы сохранить доверие вкладчиков, мы готовы возвращать валютные депозиты в гривневом эквиваленте, учитывая только ограничения, установленные НБУ».

Впрочем, вряд ли владельцы валютных депозитов обрадуются таким предложениям.

Спикеры обоих банков утверждают, что проблем с выплатой гривневых депозитов нет. А значит, есть надежда, что это всего лишь временные трудности, вызванные отголосками валютной лихорадки.

Банки с низким уровнем ликвидности среди главных методов решения этой проблемы называют пролонгацию существующих и привлечение новых депозитов, поддержку узнаваемости бренда и лояльности клиентов, разработку новых банковских продуктов.

Для обеспечения денежного потока банкам приходится активно работать над возвращением проблемной задолженности, искать способы наращивания регуляторного капитала, обращаться за рефинансированием в НБУ и привлекать клиентов неплатежеспособных банков, которым приходится осуществлять выплаты гарантированных сумм.

К сожалению, успех в преодолении хронических банковских проблем будет зависеть не только от профессиональных усилий менеджеров, но и от будущей динамики системных, макроэкономических и политических рисков.

Источник: Forbes