Около 80% информации, необходимой для постановки диагноза, лечащий врач получает по результатам клинико-лабораторных исследований. Постепенное сокращение государственного финансирования системы здравоохранения в Украине привело к тому, что для осуществления полноценного лечения в государственных медицинских учреждениях пациенту уже не обойтись без услуг частных диагностических лабораторий, пишет "ТОП-100. Крупнейшие медицинские компании Украины".

Именно это обстоятельство стало одним из определяющих факторов стремительного роста частного рынка лабораторно-диагностических исследований в начале 2000-х годов. Впрочем, несмотря на существующий огромный потенциал, этот сегмент до сих пор далек от насыщения, а о приходе крупных иностранных сетевых игроков приходится только мечтать. Что мешает развитию рынка?

Мало крови

По данным Всеукраинской ассоциации клинической химии и лабораторной медицины, ежегодно в Украине производится более 800 млн разного рода медицинских анализов, то есть в среднем по 17 тестов в год на одного украинцы. При этом по количеству затраченных на одного человека реагентов наша страна до сих пор уверенно "пасет задних" по сравнению со странами Европы. Как отмечает коммерческий директор компании "Синэво Украина" Николай Скавронский, на закупки IVD-реагентов у нас в стране уходит не более 0,8 евро в год на человека, а, например, в Румынии этот показатель как минимум в три раза выше — 3,5 евро. О более развитых европейских странах и говорить не приходится — в Польше на закупку реагентов тратится около 7,7 евро на человека, в Чехии — 15,4 евро, а в Германии — 26,1 евро.

И дело вовсе не в том, что украинцы не считают нужным сдавать анализы. Ситуация объясняется тем, что сдавать их, по большому счету, негде. Как поясняет Николай Скавронский, в государственных лечебно-профилактических учреждениях обеспечить диагностику нужного уровня невозможно, а частных лабораторий, которые могут это сделать, недостаточно. Так, если государственных лабораторий в Украине сегодня насчитывается около 5,5 тыс., то частных — не более 800. "Это очень мало. Цифры свидетельствуют о том, что лабораторный анализ оторван от клинической практики, следствием чего являются постановка неправильных диагнозов и назначение неэффективной терапии. Мировой опыт показывает, что увеличение затрат на лабораторную диагностику на 1% снижает затраты на лечение на 5%", — отмечают в медицинской лаборатории "Дила".

В анамнезе рынка

Причина, по которой государственные лаборатории не справляются с возложенными на них обязанностями а их пациенты идут в частные лаборатории, элементарна — из-за сокращения государственного финансирования системы здравоохранения у медучреждений попросту нет ресурсов для приобретения необходимых реагентов и оборудования. Хватает лишь на самое необходимое, а это не более 50 видов простейших тестов, 90% которых относятся к общей клинике и биохимии и себестоимость которых достаточно невысока.

Частные же лаборатории способны обеспечить более широкий спектр лабораторной диагностики — 500 и более в основном сложных видов исследований, в структуре которых наряду с общей клиникой и биохимией (52%) значительный удельный вес (33%) составляет иммунология, 11% — полимеразная цепная реакция (ПЦР) и лишь 4% — микробиология.

При этом в последние годы наблюдается интересная тенденция: украинцы все чаще обращаются к услугам частных провайдеров по проведению лабораторных тестов общей клиники и биохимии, что свидетельствует о неудовлетворенном спросе в этих сегментах в госсекторе лабораторного рынка. Но наиболее востребованными услугами "частников", тем не менее, остаются сложные виды анализов — на гормональный статус, различные инфекции и пр. Впрочем, даже их ассортимент не покрывает всех потребностей, и время от времени биоматериал приходится отправлять в европейские лаборатории, которые проводят до 5 тыс. различных анализов.

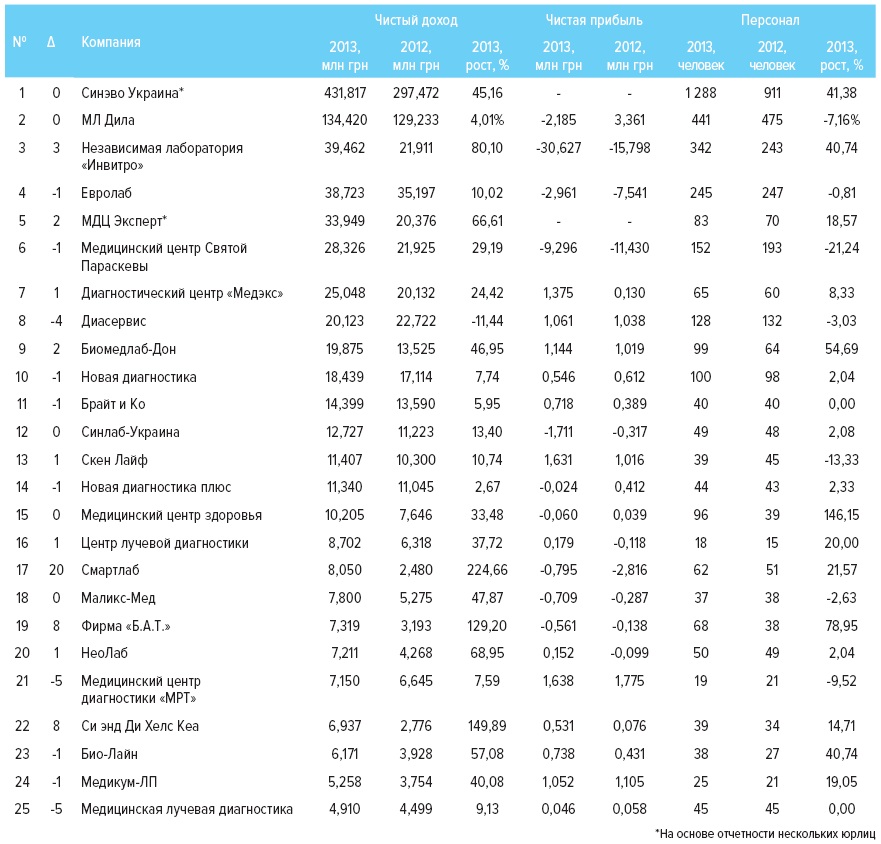

В целом же, по данным участников рынка, частные лаборатории проводят в натуральном выражении примерно 10% всех исследований на рынке. Общий же объем рынка частных медицинских лабораторий составляет около $100 млн. При этом на долю "Синэво" приходится около 50% рынка в денежном выражении, или одна треть в количестве тестов. За ней следуют такие крупные игроки рынка, как лаборатории "Дила" (15-20%) и "Инвитро" (3-5%).

Агент — реагент

Почему рынок, емкость которого на сегодня оценивается его участниками в около $700 млн, в денежном выражении ежегодно увеличивается не более чем на 15-20%, а в натуральном и того меньше — только на 10-15%? Конъюнктура всячески способствует появлению новых лабораторий или даже сетей, а по меркам традиционно высокого порога вхождения в медицинский бизнес инвестиции в лабораторию достаточно невысокие. Так, по оценкам руководителя клиники "Борис" Михаила Радуцкого, минимальные затраты в открытие небольшого диагностического центра стартуют от $500 тыс. (и могут доходить до $3 млн), а средняя рентабельность этого бизнеса колеблется в пределах 15-25%. По разным оценкам, инвестиции могут окупиться приблизительно в течение двух лет.

Эксперты поясняют: сдерживает развитие отечественного рынка лабораторных услуг в первую очередь отсутствие сервисных центров и сетевых дистрибьюторов, реализующих реагенты. По словам Николая Скавронского, все основные продавцы, работающие в Украине, являются эксклюзивными дистрибьюторами международных компаний. В итоге, чтобы не стать жертвами таможенной бюрократии, лаборатория должна держать склад с запасом реагентов на два-три месяца, "замораживая" большие средства, чтобы обеспечить свою бесперебойную работу. "Наша компания может закупать специальные расходные материалы для бактериологической лаборатории в Польше. Но срок годности этих реагентов — 30-45 дней. А при существующей системе доставки и проведения таможенных процедур товар из Польши доставляется в течение двух месяцев. Такой подход приводит к тому, что украинские лаборатории обречены работать на старом оборудовании и использовать ручные методы диагностики", — сетует коммерческий директор компании "Синэво Украина".

Не способствует развитию рынка и отсутствие в нашей стране практики передачи непрофильной деятельности. Так, во многих развитых странах медицинские клиники отдают лабораторную диагностику в аутсорсинг. Украинские государственные медучреждения официально делают это крайне редко. Поэтому в основном частные лаборатории обслуживают частные же клиники, у которых нет лаборатории (или в этих лабораториях не производятся специфические исследования).

Помимо прочего, развитие украинского рынка лабораторной диагностики сдерживает отсутствие спроса на многие сложные виды исследований, что обусловлено тем, что пациенты не имеют информации о них. Также, по мнению Николая Скавронского, не идет на пользу рынку существующая устаревшая нормативно-правовая база, в частности существование государственной монополии на анализы на ВИЧ/СПИД . Кроме того, по мнению эксперта, деятельность частных учреждений затрудняет наличие "двойных" стандартов контроля работы частных и государственных провайдеров лабораторных услуг.

Девальвация в помощь

Аналитики прогнозируют, что рынок частных медицинских лабораторий в Украине в 2015 году может вырасти на 20-25% в денежном выражении. В этом "заслуга" девальвации украинской национальной валюты, в результате которой лаборатории вынуждены поднимать цены на свои услуги. Однако если в других сферах, где девальвация привела к повышению стоимости товара/услуги, наблюдается сокращение объемов потребления, то в сегменте лабораторных исследований эксперты падений не ждут, и более того — прочат рост. "Безусловно, снижение покупательной способности — это негативный фактор, который нельзя не учитывать. Но с другой стороны, люди могут отказать себе в покупке нового холодильника, но питаться и лечиться они не перестанут никогда. А пойти за диагностикой в государственную клинику потребитель, по-прежнему не может— тамошние лаборатории не стали "жить" лучше", — полагают в медицинской лаборатории "Дила".

В "Синэво" также считают, что рынок будет развиваться, особенно учитывая растущую среди жителей страны моду на здоровый образ жизни. Однако для этого украинцы должны как минимум вернуться к прежнему уровню покупательной способности, а это произойдет еще не скоро, поэтому рост рынка разумнее прогнозировать на более далекие времена.

Хотя оптимизма добавляют и правительственные инициативы. Как известно, в декабре 2014 года экспертная группа при Министерстве здравоохранения презентовала Национальную стратегию реформы системы здравоохранения Украины в 2015-2025 годах. Согласно документу, непрофильные направления деятельности государственных больниц (диагностика, питание и другое) будут переданы на аутсорсинг. А значит, у "частников" станет больше работы.

Источник: delo.ua