Кто из украинских FMCG-ритейлеров управлял наибольшим количеством магазинов по итогам прошлого года, где открывались новые продуктовые торговые точки, как АТБ, Сільпо, Наш Край, ЭКО маркет, Коло и другие операторы развивают свои сети.

Исследовательская компания GT Partners Ukraine представила свое очередное масштабное исследование, посвященное основным тенденциям развития украинской сетевой продуктовой розницы в 2018 году. Помимо общего обзора — сколько магазинов входит в ведущие FMCG-сети — аналитики также изучили, кто из компаний активнее всего открывал торговые точки в прошлые 12 месяцев, а также в какие регионы ритейлеры предпочитали выходить.

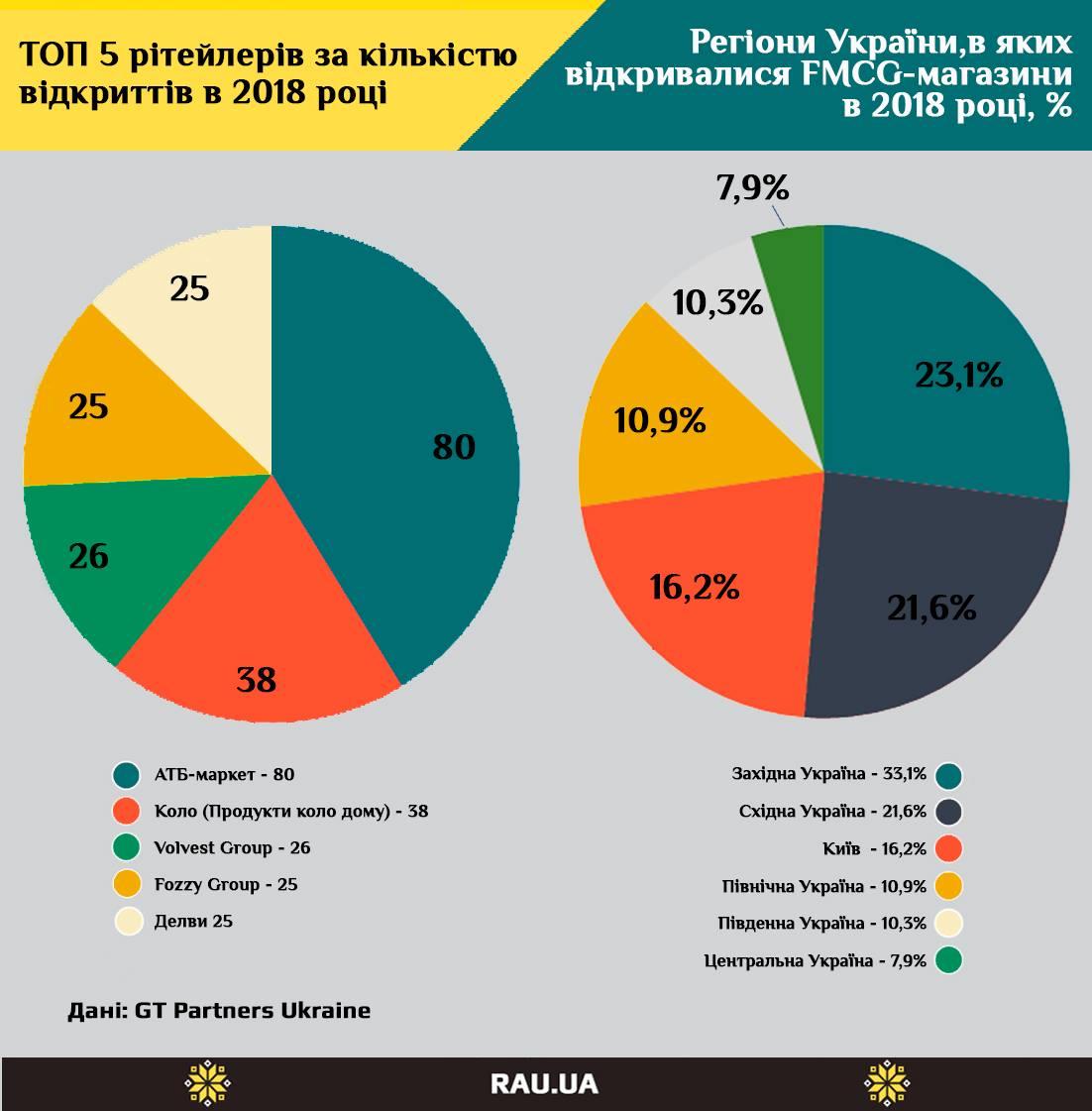

Если сравнивать ситуацию с предыдущими исследованиями, то легко заметить, что среди топ-5 продуктовых сетей изменений с 2017-го не произошло. Первое место, как и последние несколько лет, уверенно занимает днепровская сеть дискаунтеров АТБ – на 31 декабря 2018-го она управляла, по данным GT Partners Ukraine, 990 торговыми точками. За год, по расчетам аналитиков, лидер продуктового ритейла страны увеличил сеть на 80 магазинов. Учитывая темпы развития днепровского холдинга, можно с уверенностью предположить, что психологический рубеж в 1000 объектов АТБ преодолеет уже в первом квартале этого года. Первым из всех украинских ритейлеров любой сферы розничной торговли.

На второй позиции уже долгое время удерживается Fozzy Group, развивающая бренды Сільпо, Фора, Le Silpo, Favore, Thrash! Прошлый год она закончила с 540-ка объектами, увеличив свой портфель всего на 5 магазинов. Но стоит отметить, что в последние годы Fozzy берет не количеством, а качеством, постоянно проводя обновление своих торговых точек, расширяя ассортимент и предлагая покупателям новый потребительский опыт и необычные концепты. Судя по одобрительным отзывам клиентов, стратегия выбрана верно.

Если двойка лидеров географически присутствует во всех регионах страны, то компании, занявшие третье и четвертое места, основное свое внимание сосредоточили на Западной Украине. Причем Volwest Group – один из немногих продуктовых операторов, выбравших путь развития сети по франчайзингу, в том числе такому экзотическому для нашей страны, как обратный франчайзинг. Группа, в портфель брендов которой входят Наш Край, Наш Край Экспресс, Spar, за год увеличила количество своих торговых точек всего на три (если учитывать закрытые на реконструкцию или переформатирование объекты), но также активно работает над внедрением новых форматов и предложением покупателям новых сервисов.

Еще одна западноукраинская группа – Львівхолод, бренд Рукавичка – за год выросла на десять объектов, до 141-го магазина, и продолжает оставаться ведущим региональным FMCG-ритейлером Львовской и некоторых близлежащих областей.

Замыкает «большую пятерку» сеть ЭКО маркет (также компании принадлежит бренд Симпатик). В 2018-м компания формально не увеличила количество своих магазинов, но также обновляла торговые точки и внедряла новые технологии.

Стоит отметить, что многие сети не только открывали новые объекты, но в то же время закрывали нерентабельные устаревшие маркеты: либо насовсем, либо на период реконструкций и обновлений. Так, к примеру, Volwest Group за год открыла 26 магазинов, но по итогам 2018-го их суммарное количество увеличилось всего на три. Аналогичная ситуация и Fozzy – 25 новых торговых точек, и рост сети по итогам года на пять объектов.

Не считая АТБ, активнее всего маркеты открывала киевская локальная сеть Коло – сравнительно новый игрок на украинском рынке продуктового ритейла. За год киевляне «приросли» на 38 объектов формата «магазин у дома». Также стоит упомянуть прогресс сети со штаб-квартирой в Днепре: Делви. Конечно, по сравнению с АТБ «плюс 25» новых точек – не самое выдающееся достижение, но по меркам Украины рост достаточно существенный.

Что касается географии появления новых продуктовых магазинов, то тут произошли некоторые изменения. Приоритетным направлением для отечественных FMCG-сетей по-прежнему остается Западная Украина. Если в 2017-м в этом регионе открылась почти треть от общего количества новых торговых объектов – 32,1%, то в прошлом данный показатель чуть снизился, но все равно остался внушительным – 23,1%. Постепенно восстанавливается и оживает розничная торговля в восточных областях страны – в 2018-м тут начали работу 21,6% от всех новых FMCG-магазинов.

После некоторого застоя в тройку лидеров нова попала столица Украины – на Киев пришлось 16,2% новых открытий. Впрочем, это может быть отчасти связано с перераспределением торговых площадей между операторами, общим снижением количества новых магазинов, открытых ритейлерами, и уже упоминавшейся экспансией сети Коло. Юг, центр и север страны также не обделены вниманием продуктовых операторов, но по темпам открытия маркетов явно уступают другим регионам.

Анализ поведения и тактик продуктовых сетевиков за последние годы показывает, что все чаще игроки рынка не гонятся за количеством новых магазинов и наращиванием географии присутствия, а много внимания уделяют оптимизации бизнес-процессов, реформату и обновлению своих объектов, внедрению новых технологий и сервисов. Скорее всего, в 2019-м эти тенденции сохранятся, а значит, бурного роста тех или иных сетей ждать не стоит: конкуренция переходит на новый уровень, где важнее не банальное количество торговых точек, а их эффективность и увеличение среднего чека.